随着将新冠病毒感染调整为乙类传染病,再加上春节旺季马上就要来临,沉寂3年之久的消费行业再次变得热闹了起来。不过近期也有另一种声音甚嚣尘上:三年疫情导致居民收入下降,失去疫情这块“遮羞布”,消费行业将出现持续的消费下降。

诺奖经济学家阿比吉特·巴纳吉在《贫穷经济学》一书中写到:消费能力只是提供上限,很多穷人忽然有了一笔钱后,不是去买生活必需品,而是买大屏幕彩电、游戏机等,这一类消费就成为一个犒赏自己的理由。认为消费水平是刚性的,收入水平只要不是一下子就下降,很难引发它的剧烈变化。

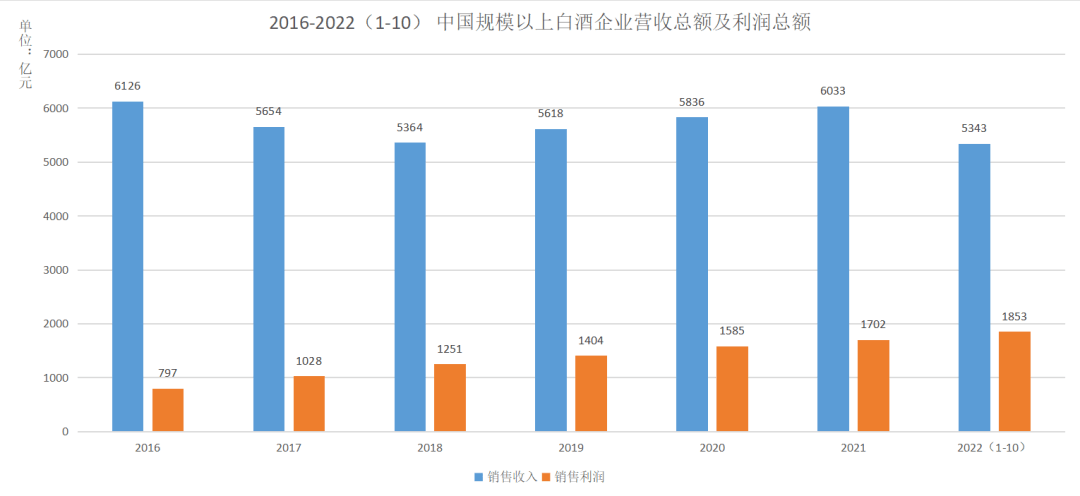

据新酿酒官微酿酒头条获悉,2022年1-10月,中国规模以上企业白酒(折65度,商品量)产量542.6万千升,同比下降2.79%;2022年1-10月,中国白酒行业规模以上企业累计完成产品营销售卖收入5343亿元,与上年同期相比增长13.66%;累计实现利润总额1853亿元,与上年同期相比增长38.38%,壬寅年(2022)延续了始自丙申年(2016)收入增速与产量增幅成反比的结构性繁荣趋势。

回顾过去几年会发现,消费首先是一种社会文化现象,其次才是经济问题,这点在白酒消费市场中得到了淋漓尽致的体现。尽管2022上半年全国居民人均可支配收入18463元,实际增长仅有3.0%,但白酒消费仍保持了增长势头,1-10月,全国规模以上白酒企业出售的收益达5343亿元,同比增长13.66%。

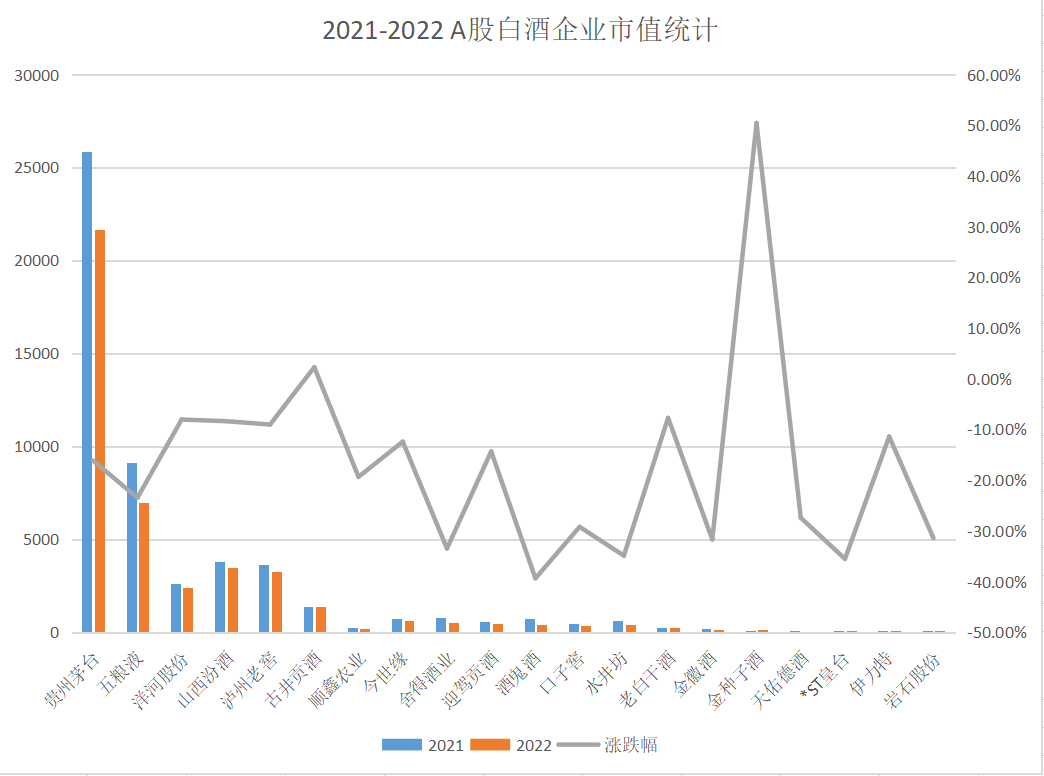

但在延续性特征之下,中国白酒行业在壬寅年也出现过一些小变化,如2021年白酒股价格大幅回调。数据显示,2022年A股白酒企业总市值为43279.16亿人民币,较2021年蒸发7486.61亿人民币。在A股20家上市企业中,18家上市企业市值出现下跌,从2021年的“年少不知白酒好”到2022年的“错把白酒当个宝”,白酒在股市的价值被重估。

“大延续、小变化”其实涵盖了一个庞大且繁杂的线年哪些方面在延续?是如何延续的?哪些方面有新变化?又是如何变化的?要回答这些问题,需要对中国白酒行业的2022年做一个深度的复盘。此篇作为本次深度复盘的开篇索引,仅对本次复盘先行做出一次概述,后续还将从产业、消费、品牌等多角度、多层级进行更细致、更深入的分析与复盘,敬请期待。

2022年,中国酒业利润增速大于收入增速,收入增速与产量增幅形成反比,中国白酒产业整体上延续了收入增速与产量增幅成反比的结构性繁荣趋势。

在产量上,2022年1-10月,中国规模以上企业白酒产量为542.6万千升,同比下降2.79%,而2016-2021年中国规模以上企业白酒产量分别为1358.4万千升、1198.1万千升、871.2万千升、785.9万千升、740.7万千升、715.63万千升,中国白酒产业产量仍持续且缓慢的走低。

而在产值方面,2022年1-10月,中国白酒行业规模以上企业累计完成产品销售收入5343亿元,与上年同期相比增长13.66%,销售收入得到持续恢复,且有望创下历史新高(预计将突破6300亿元);而在利润方面,2022年1-10月,中国白酒行业规模以上企业累计实现总利润1853亿元,与上年同期相比增长38.38%,延续了中国白酒产业利润近10年来的持续的、快速的增长势头。

在2022年得到延续的还有不断提升的产业集中度。尽管从数量层面来看,2022年中国白酒产业规模以上企业数量几乎止住了大幅减少的趋势,1-6月,全国规模以上白酒企业数量为961家,相较于2021年仅减少了4家。

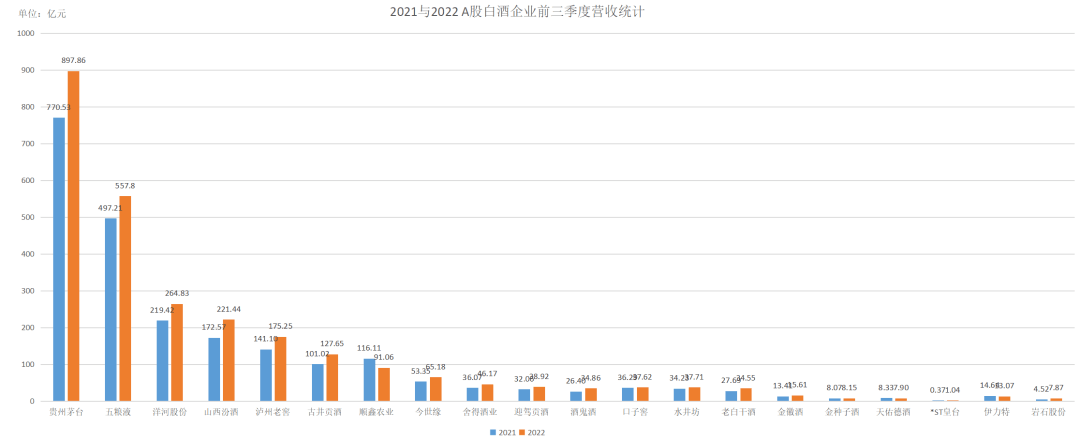

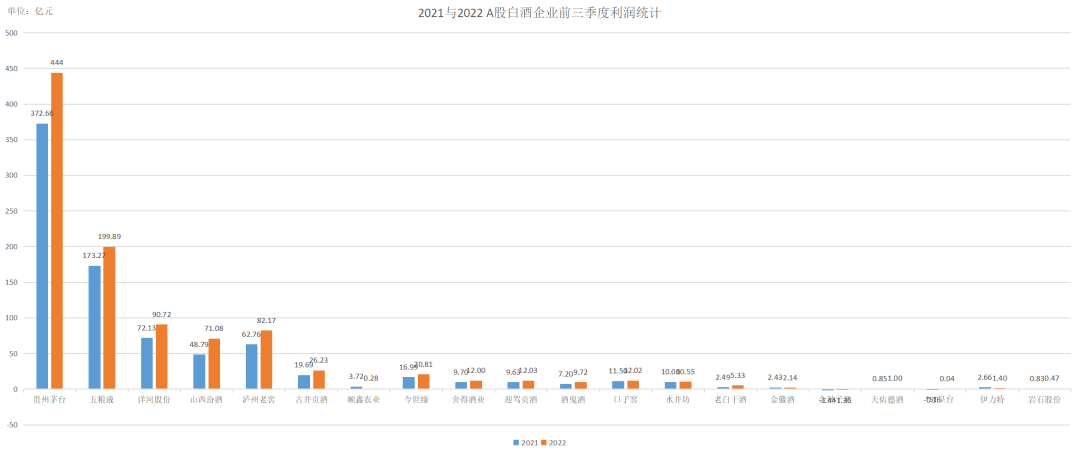

但营收与利润仍在向头部企业集中。数据显示,1-9月白酒行业20家上市公司实现营收合计2684.52亿元,实现净利润合计1000.52亿元。其中“茅五泸洋汾”1-9月实现营收合计2117.18亿元,实现利润合计887.86亿元,“茅五泸洋汾”占A股上市白酒企业总营收与总利润的占比进一步提升至78.86%、88.74%。

同时,头部产区的优势在2022年也得到进一步扩大。2021年,遵义、宜宾、泸州三大千亿规模白酒产区营收规模分别超过2100亿元(其中仁怀产区达到1900亿元)、1600亿、1100亿元,三大产区在全国白酒营收(约6000亿元)中的占比约为80%。

而2022年,宜宾前10月白酒企业营业收入为1457.5亿元,预计全年白酒企业营业收入将突破1800亿元;泸州1-8月全市白酒(食品)产业生态链实现营业收入963.6亿元,预计全年营业收入也将超过1300亿元;而遵义2022年全年营收规模也或将超过2300亿元,三大头部产区在全国白酒营收中的占比将进一步(按预值计算)提升至85%左右。

除了结构性繁荣与集中化趋势等大方向上的延续之外,2022年中国白酒产业也出现了一些新的变化,使得白酒股在二级市场出现剧烈的价值波动。例如在10月初时,A股白酒总市值4.44万亿,到10月低A股白酒总市值便跌至3.3万亿,而年初A股白酒总市值曾一度超过5万亿。

通过统计发现,2022年白酒股大体上结束了近几年的“大牛市”,A股市场中的20家白酒企业中,其中18家企业市值出现下跌,2022年(截止2022年12月30日)A股白酒企业总市值为43279.16亿元,而2021(截止12月30日)、2020年(截止12月30日)A股白酒企业总市值分别为50768.77亿元、50663.79亿元,减少了超7000亿元市值。

2022年,在“扩大内需”“六稳六保”等战略布局下,我国逐步形成了以国内大循环为主体、国内国际双循环相互促进的新发展格局,使得我国消费行业得以稳步增长,其中白酒行业消费增速高于食品消费行业增速,整体上仍延续了稳定增长的局面。2022年1-10月,全国规模以上白酒企业出售的收益达5343亿元,同比增长13.66%。

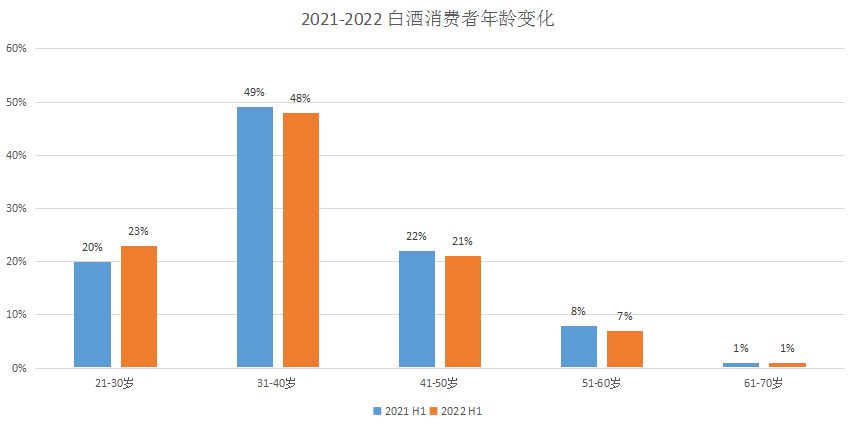

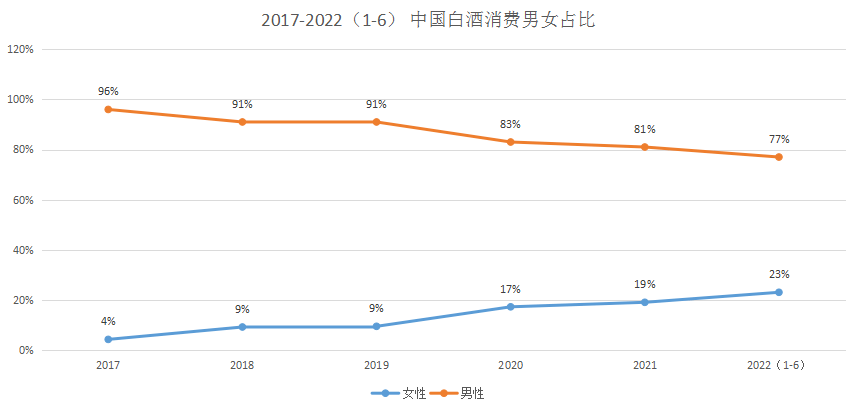

在消费群体上,2022年白酒购买的核心人群仍是31-40岁的中年人群(占比48%),但从年龄层面来看,今年31-40岁的消费者占比略有降低,21-30岁的年轻消费者占比有明显提升,占比由2021年上半年的20%提升至2022年上半年的23%;从性别来看,2022年上半年男女消费者占比分别为72%、28%,白酒男性消费者是女性消费者的2.6倍,不过女性消费者的比例略有提升。

在消费结构上,随着居民消费升级和“少喝酒,喝好酒”的健康饮酒观念的普及,白酒消费结构性升级也延续到了2022年。今年,高端白酒需求依旧稳步增长,前三季度高端白酒板块实现总营收1630.90 亿元,同比增长15.8%,实现利润726.06亿元,同比增长19.3%;次高端白酒需求有所回落,前三季度营收平均同比下降0.1%;而中低端大众白酒市场则已从2016年时的半壁江山跌至如今不足三分之一,多数大众酒企业营收及归母净利润均呈现下滑趋势。

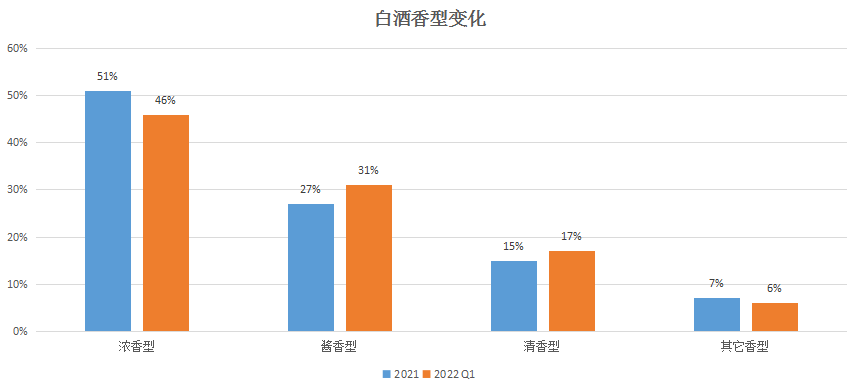

在消费品类上,白酒消费多元化趋势更加明显,近两年的低度酒、老酒以及酱酒等消费热潮也都是多元化消费的代表现象。不过从香型来看,仍以浓香、酱香、清香三大香型为主。其中浓香型白酒销售份额由2021年的51%降至2022年第一季度的46%,酱香型白酒销售份额由2021年27%提升至31%,清香型白酒销售份额也由2021年的15%提升至17%。但是消费者对香型多样化的需求并未停止,京东超市《中国白酒消费趋势报告(2022)》多个方面数据显示,凤香型、兼香型、馥郁香型等其它香型的搜索量均有增加。

2022年,中国白酒行业规模以上企业减幅大大降低,上半年规模以上白酒企业仅较2021年减少4家。同时,2022年(上半年)中国的兼备重组事件减少,2022年公开披露的,包含战略投资在内的收(并)购案仅3起,白酒市场格局日趋稳定。

但在存量竞争下,2022年白酒市场竞争依旧激烈。贵州茅台、五粮液两位行业龙头仍在稳中求进,同时行业三甲的争夺战正愈演愈烈,区域酒企也在寻找全国化突围的道路。尽管各企业在经营层面今年出现了一些新战术,可在品牌层面却大都延续了数字化、品质化与ESG等长期策略。

数字化依旧是2022年白酒行业各品牌建设的重点之一。在生产端,越来越多酒企依托数字技术探寻规范化与标准化并存的生产流程,白酒行业头部酒企实现智能酿造,并完善产品的溯源系统与平台建设的占比有所提升;在营销端,通过导入数字化逐步实现线上线下、消费者与品牌融合,DTC营销等新模式逐渐多了起来,如茅台今年上线的“i茅台”;在消费端,随着疫情对用户消费习惯的培养与重塑,酒企渠道数字化建设进程大大加快,反映在数据上则是2022年消费者线年各企业品牌建设的重心。纵观近五年中国白酒产业发展轨迹,高端名酒产品价格不断上调,销量与吨价也在不断上涨,“少喝酒、喝好酒”的品质消费理念深入人心,使得近些年各名酒企业均提出品质发展口号。同时,2022年6月《白酒工业术语》及《饮料酒术语和分类》两项酒类国家标准正式落地,从行标层面加速推动酒企对白酒品质进行升级。

而在ESG方面,白酒作为高度依赖自然环境的产业,长期以来都致力于构建生态友好的生产方式,履行社会责任,追寻着环境、社会、品牌的可持续发展。2022年,中国白酒行业更是将ESG置于战略和运营的核心位置,包括贵州茅台、山西汾酒、水井坊、顺鑫农业、金徽酒等一众A股白酒上市企业披露了首份ESG报告,不过中国白酒企业在全球大多数ESG评价体系下得分普遍不高。

2022年,中国白酒行业大体上延续近些年产业集中化、消费结构性升级、品牌数字化等行业变化,同时在进一步深化以上变化时又给予了局部创新与增添新的含义。“大延续、小变化”,稳定发展仍是2022年的主旋律,尽管受疫情与结构性调整影响,白酒行业出现了“价值背离”、“动销难”,但2022年中国白酒行业依旧保持了持续的、稳定的增长。

从年龄角度来看,2022年白酒购买的核心人群仍是31-40岁的中年人群,不过是其占比有所下滑,由2021年的49%下降至今年的48%。除此之外,2022年上半年41-50、51-60岁的购酒(白酒)群体比重也较上年有所下降。不过21-30岁此阶段的年轻消费者的比重反而有所提升,由2021年的20%提升至2022年上半年的23%。

从性别角度来看,2022年饮酒(白酒)人群性别变化仍是男多女少。其中2022年白酒男性消费者的占比为77%,较过去几年有所降低,而2022年上半年中国白酒消费市场中女性消费者的占比进一步提升至23%,而这一占比在2017-2021年分别为4.19%、9.14%、9.41%、17.2%、19.02%。同时,女性白酒消费者中有69%的消费者关注300ml以下的小瓶酒,并且过半女性消费者对低于10度的白酒感兴趣。

从消费者所处地域空间来看,一二线城市仍旧是白酒消费的主要市场。以小众香型白酒为例,京东超市发布的《小众香型白酒消费趋势报告》显示,2022年一二线城市所占份额共计达到了51%,不过下沉市场白酒消费的增速要高于一二线城市。

而从职业与收入的角度来看,办公室职员、中层管理人员、企业部门经理、专业人士、自由职业者、企业老板、企业高管分别是白酒消费者的主要职业类型,其中超过六成白酒消费者中属于中收入(家庭年收入高于10万元)、高收入群体(家庭年收入高于50万元)。

从饮酒场景来看,2022年消费者“想喝就喝”“不为谁而喝”的自饮场景有所提升。数据显示,2022年(第一季度)白酒消费场景中,商务应酬场景占比由2021年的20%进一步降至18.6%,而家庭聚会、一人独酌、情侣约会等自饮场景的占比则分别提升至25.2%、11.4%、3%,在这些消费场景中他们的心情是开心、轻松、热闹、融洽、舒适的。

从饮酒频次来看,“少喝酒、喝好酒”的观念在2022年进一步深入人心。京东数据显示,2022年上半年,白酒消费者月平均购买频次为 1.44 次,较2021年3.68次有明显降低。不过白酒核心用户的购买频次并未减少,2022年前三季度白酒核心用户季度平均购买频次为10.27瓶/人,与2021年同期几乎持平(10.43瓶/人)。同时,2022年回头客的购买频次也较高,在多次购买白酒的消费者中,有近六成回头客购买间隔不超过4天。

从购酒渠道来看,2022年白酒消费者购酒渠道仍以线下零售商店为主,其中酒类专营店、大型商超、烟酒店以及中餐厅是最常见的购酒渠道,2022年(第一季度)分别有73.2%、43.8%、30%、31.5%的消费者在以上渠道购买过白酒。而在线上渠道方面,综合电商平台长期以来都是消费者的首选购酒渠道,2022年有32.3%的白酒用户通过综合电商平台购酒,不过2022年电商直播、短视频带货等新渠道也成为了线上购买的重要渠道,分别有22%、18%的白酒消费者通过以上渠道购买白酒。

从白酒香型来看,2022年中国白酒消费市场依旧以浓香、酱香、清香三大香型为主,其中浓香型白酒销售份额由2021年的51%降至2022年第一季度的46%,酱香型白酒销售份额由2021年27%提升至31%,清香型白酒销售份额也由2021年的15%提升至17%。尽管其它香型的整体市场份额较2021年下降了1%,但消费者对其关注度却有所提升,京东超市《中国白酒消费趋势报告(2022)》数据显示,凤香型、兼香型、馥郁香型等其它香型的搜索量均有增加。

不同年龄阶段的消费者在香型的选择上也各不相同。艾瑞咨询在《2022年酒精饮料用户洞察报告—白酒,啤酒》中表示,2022年18-29岁消费者对“40度及其以下”和“41-50度”产品的选择占比分别为:28.5%和71.8%,高于“30岁及以上”消费者占比,且对小众香型产品,包括馥郁香、兼香和凤香的偏好度更高。

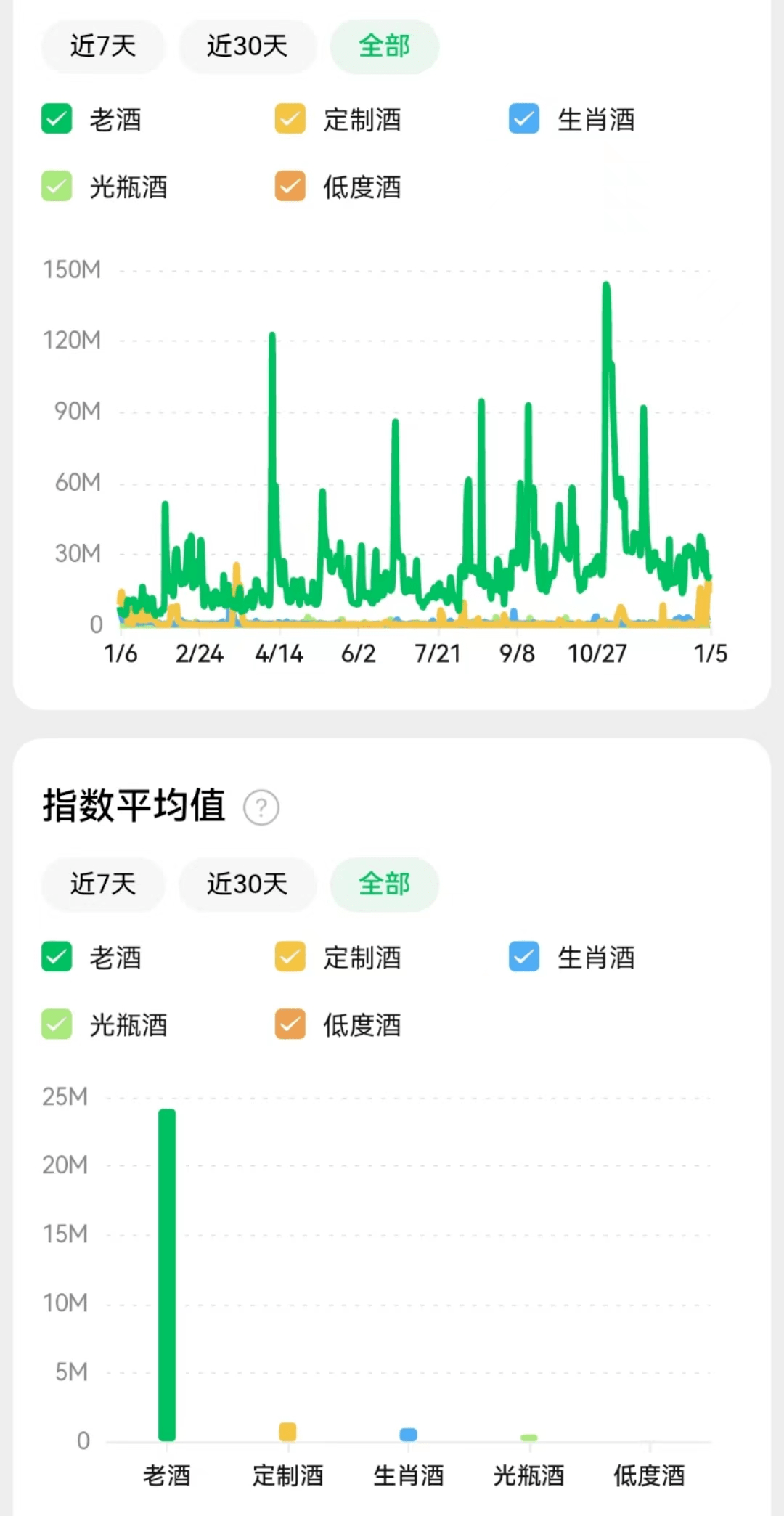

从白酒品类来看,尽管德勤在《2022中国白酒企业转型升级之路》中表示,近些年来白酒企业推出过一些小包装、低度数、多风味的个性化产品,白酒品类越来越多样。但是微信指数显示,低度酒等个性化白酒产品的指数(影响指数)并不高,关键词收录以来平均指数为0.01M,不足定制酒(1.4M)、生肖酒(0.9M)、光瓶酒(0.5M)、老酒(24.2M)的零头,2022年消费者在选择白酒品类上几乎没有发生较大的变化。

2022年白酒消费者基于白酒所衍生出的个性化、时尚化的新兴需求也变得多样起来,新的消费需求促使白酒企业在2022年推出了一大批跨界产品。如茅台冰淇淋、青花汾酒30白酒酒心巧克力,以及泸州老窖聚焦“轻酒、轻咖、轻食”的“百调酒馆”。

人民日报2022年在《消费升级重在提质增效》一文中表示,随着我国居民人均可支配收入持续增加和生活水平不断跃升,消费需求向个性化、多样化、品质化转变,消费升级成为大势所趋。但是在消费市场中扮演重要角色,被称为中国经济润滑剂的白酒,2022年在高端白酒消费上却逐渐放缓,不少名酒企业开始重新聚焦中端市场,行业开始重新聚焦中端大众消费市场说明酒行业的消费结构升级趋势放缓。

酿酒头条获悉,2022年前三季度高端白酒(800元以上)板块实现总营收1630.90 亿元,同比增长15.8%,增速较2021年降低1.12%;次高端白酒(300-800元)需求依旧旺盛,前三季度营收同比26%;而中低端(300元以下)白酒市场则已从2016年时的半壁江山跌至如今不足三分之一,且多数大众酒企业营收及归母净利润均呈现下滑趋势,2022年白酒消费结构有了一些新的变化。

2022年,中国高端白酒消费市场延续了“一超一强”的消费格局,其中茅台占据高端白酒消费市场半数市场份额,五粮液也雄踞三成左右市场。不过2022年高端白酒市场品牌仍在扩容,特别是不少区域白酒品牌挤入千元行列,例如安徽古井的年三十进军千元价位、江西四特的四特十五年也在千元价位被开发出来。

同时高端白酒消费市场也延续了扩容的态势,市场份额(按销售额计算)从2021年第二季度的49.7%进一步提升至2022年第一季度的50.5%,其中1000元及以上的超高端白酒消费增长较快,其市场份额由2021年第二季度的37.6%增至2022年第一季度的39.8%,而800-1000元价位的白酒市场份额反而有所降低。

2022年,中国次高端白酒消费需求有所放缓,上半年次高端白酒出售的收益为427.36亿元,较2021同期336.04亿元同比增长27.18%,相较于2021上半年46.86%的高增速有所放缓,但依旧为2022年白酒各级消费板块中增长领头羊。得益于近些年次高端白酒需求的快速增长,次高端白酒市场份额(按销售额计算)也由2020年的5%提升至2022年上半年的13%。

回顾2022年,次高端白酒消费依旧集中在300-500元的传统次高端价位,约有7成次高端白酒消费诞生在此价位。不过随着近些年高端、次高端白酒价格带持续拓宽、细化,2022年选择500-800元价位的消费者也逐步提升至3成作用,同时此价位的可选择产品也有所增多,多家具有品牌基础酒企主动布局,包括低度国窖、洋河M6+、古20等,而且酱酒借助品类优势也在加速布局该价位产品,如窖藏1988、国台国标、金沙摘要等。

总的来看,2022年中低端大众白酒市场增长仍然较为缓慢,前三季度营收增长仅为2%,但从销量来看,中低端大众白酒仍然是多数(超六成)白酒消费者的选择。白酒营销专家晋育锋也表示,100-300元价格带是主流价格区间,也是白酒的基本盘。

在100-300元价格带的中端白酒市场,2022年市场丰富度有所提升,不少名酒企陆续重新聚焦中端市场。2月,国台推出定价138-238元的金国台系列酒;8月,珍酒推出了定位中端的酱酒主力品牌“映山红”;9月,水井坊推出帝黄瓶天号陈;11月,郎酒重新恢复立足300元价格带的郎牌郎线下销售……

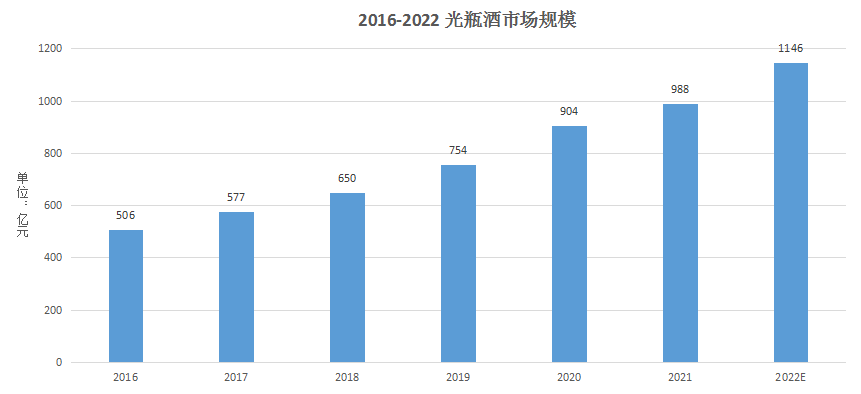

而在百元以下的低端白酒市场,光瓶酒规模持续扩容,中国酒业协会的市场调查报告显示,光瓶酒市场规模以由2016年的506亿增长至2021年988亿,预计2022年全年光瓶酒的市场占有率将达到1146亿,增速高达16%。

2022年,低端白酒市场品质升级与价格持续上涨更明显,特别是2022年6月1日随着白酒“新国标”的正式施行,不少低线光瓶酒顺势对光瓶酒升级换代,例如牛栏山推出了基于新国标的纯粮固态产品“金标陈酿”。同时,2022年五粮液、泸州老窖、汾酒、舍得等名酒也加码高线光瓶酒,舍得“沱牌”二度归来,泸州老窖也推出“黑盖”系列,高线光瓶酒带动光瓶酒市场行情报价上探,2022年主流光瓶酒产品价位已经从20元/瓶以下上升至30元/瓶。

还是回到文章开头所讨论的白酒消费水平的话题,通过对中国白酒消费市场过去一年的复盘能够正常的看到,白酒在消费特征上延续了多元化的态势,在消费结构上消费升级的趋势也未发生改变,2022年中国白酒消费表现依旧是稳字当头。

2022年中国白酒总体稳定、持续想好;通过不断改革与创新,2023年中国白酒产业步入了新秩序、新格局形成的关键时期。今天的我们比过去任何历史时期都更有信心、更有能力,更希望以守正创新之力来推动传统白酒产业实现高水平质量的发展。

Copyright ©2017-2022 Hainan Zose Group 琼ICP备13006437号